Методы прогнозирования финансового состояния предприятия. Методика анализа и прогнозирования финансового состояния предприятия Прогноз финансово экономического состояния предприятия

Георгий Земитан,

ведущий консультант компании ITeam

Введение

Целью анализа финансово-хозяйственной деятельности предприятия является оценка его текущего финансового состояния, а также определение того, по каким направлениям нужно вести работу по улучшению этого состояния. При этом желательным полагается такое состояние финансовых ресурсов, при котором предприятие, свободно маневрируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также затраты по его расширению и обновлению. Таким образом, внутренними по отношению к данному предприятию пользователями финансовой информации являются работники управления предприятием, от которых зависит его будущее финансовое состояние.

Вместе с тем, финансовое состояние - это важнейшая характеристика экономической деятельности предприятия во внешней среде. Оно определяет конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнеров по финансовым и другим отношениям. Поэтому можно считать, что вторая основная задача анализа - показать состояние предприятия для внешних потребителей, количество которых при развитии рыночных отношений значительно возрастает. Внешних пользователей финансовой информации можно разбить на две большие группы:

- лица и организации, которые имеют непосредственный финансовый интерес - учредители, акционеры, потенциальные инвесторы, поставщики и покупатели продукции (услуг), различные кредиторы, работники предприятия, а также государство, прежде всего в лице налоговых органов. Так, в частности, финансовое состояние предприятия является главным критерием для банков при решении вопроса о целесообразности или нецелесообразности выдачи ему кредита, а при положительном решении этого вопроса - под какие проценты и на какой срок;

- пользователи, имеющие косвенный (опосредованный) финансовый интерес, - аудиторские и консалтинговые фирмы, органы государственного управления, различные финансовые институты (биржи, ассоциации и т. д.), законодательные органы и органы статистики, пресса и информационные агентства.

Все эти пользователи финансовой отчетности ставят перед собой задачу провести анализ состояния предприятия и на его основе сделать выводы о направлениях своей деятельности по отношению к предприятию в ближайшей или долгосрочной перспективе. Таким образом, в подавляющем большинстве случаев, это будут выводы по их действиям в отношении данного предприятия в будущем, а поэтому для всех этих лиц наибольший интерес будет представлять будущее (прогнозное) финансовое состояние предприятия. Это объясняет чрезвычайную важность задачи определения прогнозного финансового состояния предприятия и актуальность вопросов, связанных с разработкой новых и улучшением существующих методов такого прогнозирования.

Актуальность задач, связанных с прогнозированием финансового состояния предприятия, отражена в одном из используемых определений финансового анализа, согласно которому финансовый анализ представляет собой процесс, основанный на изучении данных о финансовом состоянии предприятия и результатах его деятельности в прошлом с целью оценки будущих условий и результатов деятельности. Таким образом, главной задачей финансового анализа является снижение неизбежной неопределенности, связанной с принятием экономических решений, ориентированных в будущее. При таком подходе финансовый анализ может использоваться как инструмент обоснования краткосрочных и долгосрочных экономических решений, целесообразности инвестиций; как средство оценки мастерства и качества управления; как способ прогнозирования будущих финансовых результатов. Финансовое прогнозирование позволяет в значительной степени улучшить управление предприятием за счет обеспечения координации всех факторов производства и реализации, взаимосвязи деятельности всех подразделений, и распределения ответственности.

Степень соответствия выводов, сделанных в ходе анализа финансового состояния предприятия, реальности в значительной степени определяется качеством информационного обеспечения анализа. Несмотря на массу критики в адрес бухгалтерской отчетности в нашей стране, у внешних по отношению к предприятию субъектов никакой другой информации, как правило, нет. Эти лица используют публикуемую информацию и не имеют доступа к внутренней информационной базе предприятия.

Классификация методов прогнозирования

В экономически развитых странах все большее распространение получает использование формализованных моделей управления финансами. Степень формализации находится в прямой зависимости от размеров предприятия: чем крупнее фирма, тем в большей степени ее руководство может и должно использовать формализованные подходы в финансовой политике. В западной научной литературе отмечается, что около 50% крупных фирм и около 18% мелких и средних фирм предпочитает ориентироваться на формализованные количественные методы в управлении финансовыми ресурсами и анализе финансового состояния предприятия. Ниже приведена классификация именно количественных методов прогнозирования финансового состояния предприятия.

Исходным пунктом любого из методов является признание факта некоторой преемственности (или определенной устойчивости) изменений показателей финансово-хозяйственной деятельности от одного отчетного периода к другому. Поэтому, в общем случае, перспективный анализ финансового состояния предприятия представляет собой изучение его финансово-хозяйственной деятельности с целью определения финансового состояния этого предприятия в будущем.

Перечень прогнозируемых показателей может ощутимо варьировать. Этот набор величин можно принять в качестве первого критерия для классификации методов. Итак, по набору прогнозируемых показателей методы прогнозирования можно разделить на:

- Методы, в которых прогнозируется один или несколько отдельных показателей, представляющих наибольший интерес и значимость для аналитика, например, выручка от продаж, прибыль, себестоимость продукции и т. д.

- Методы, в которых строятся прогнозные формы отчетности целиком в типовой или укрупненной номенклатуре статей. На основании анализа данных прошлых периодов прогнозируется каждая статья (укрупненная статья) баланса и отчета и финансовых результатах. Огромное преимущество методов этой группы состоит в том, что полученная отчетность позволяет всесторонне проанализировать финансовое состояние предприятия. Аналитик получает максимум информации, которую он может использовать для различных целей, например, для определения допустимых темпов наращивания производственной деятельности, для исчисления необходимого объема дополнительных финансовых ресурсов из внешних источников, расчета любых финансовых коэффициентов и т. д.

Методы прогнозирования отчетности, в свою очередь, делятся на методы, в которых каждая статья прогнозируется отдельно исходя из ее индивидуальной динамики, и методы, учитывающие существующую взаимосвязь между отдельными статьями как в пределах одной формы отчетности, так и из разных форм. Действительно, различные строки отчетности должны изменяться в динамике согласованно, так как они характеризуют одну и ту же экономическую систему.

В зависимости от вида используемой модели все методы прогнозирования можно подразделить на три большие группы (см. рисунок 1):

1. Методы

экспертных оценок, которые предусматривают многоступенчатый опрос экспертов по специальным схемам и обработку полученных результатов с помощью инструментария экономической статистики. Это наиболее простые и достаточно популярные методы, история которых насчитывает не одно тысячелетие. Применение этих методов на практике, обычно, заключается в использовании опыта и знаний торговых, финансовых, производственных руководителей предприятия. Как правило, это обеспечивает принятие решения наиболее простым и быстрым образом. Недостатком является снижение или полное отсутствие персональной ответственности за сделанный прогноз. Экспертные оценки применяются не только для прогнозирования значений показателей, но и в аналитической работе, например, для разработки весовых коэффициентов, пороговых значений контролируемых показателей и т. п.

2. Стохастические методы

, предполагающие вероятностный характер как прогноза, так и самой связи между исследуемыми показателями. Вероятность получения точного прогноза растет с ростом числа эмпирических данных. Эти методы занимают ведущее место с позиции формализованного прогнозирования и существенно варьируют по сложности используемых алгоритмов. Наиболее простой пример - исследование тенденций изменения объема продаж с помощью анализа темпов роста показателей реализации. Результаты прогнозирования, полученные методами статистики, подвержены влиянию случайных колебаний данных, что может иногда приводить к серьезным просчетам.

Рис. 1. Классификация методов прогнозирования финансового состояния предприятия

Стохастические методы можно разделить на три типовые группы, которые будут названы ниже. Выбор для прогнозирования метода той или иной группы зависит от множества факторов, в том числе и от имеющихся в наличии исходных данных.

Первая ситуация - наличие временного ряда - встречается на практике наиболее часто: финансовый менеджер или аналитик имеет в своем распоряжении данные о динамике показателя, на основании которых требуется построить приемлемый прогноз. Иными словами, речь идет о выделении тренда. Это можно сделать различными способами, основными из которых являются простой динамический анализ и анализ с помощью авторегрессионых зависимостей.

Вторая ситуация - наличие пространственной совокупности - имеет место в том случае, если по некоторым причинам статистические данные о показателе отсутствуют либо есть основание полагать, что его значение определяется влиянием некоторых факторов. В этом случае может применяться многофакторный регрессионный анализ, представляющий собой распространение простого динамического анализа на многомерный случай.

Третья ситуация - наличие пространственно-временной совокупности - имеет место в том случае, когда: а) ряды динамики недостаточны по своей длине для построения статистически значимых прогнозов; б) аналитик имеет намерение учесть в прогнозе влияние факторов, различающиеся по экономической природе и их динамике. Исходными данными служат матрицы показателей, каждая из которых представляет собой значения тех же самых показателей за различные периоды или на разные последовательные даты.

3. Детерминированные методы , предполагающие наличие функциональных или жестко детерминированных связей, когда каждому значению факторного признака соответствует вполне определенное неслучайное значение результативного признака. В качестве примера можно привести зависимости, реализованные в рамках известной модели факторного анализа фирмы Дюпон. Используя эту модель и подставляя в нее прогнозные значения различных факторов, например выручки от реализации, оборачиваемости активов, степени финансовой зависимости и других, можно рассчитать прогнозное значение одного из основных показателей эффективности - коэффициента рентабельности собственного капитала.

Другим весьма наглядным примером служит форма отчета о прибылях и убытках, представляющая собой табличную реализацию жестко детерминированной факторной модели, связывающей результативный признак (прибыль) с факторами (доход от реализации, уровень затрат, уровень налоговых ставок и др.).

Здесь нельзя не упомянуть об еще одной группе методов, основаных на построении динамических имитационых моделей предприятия. В такие модели включаются данные о планируемых закупках материалов и комплектующих, объемах производства и сбыта, структуре издержек, инвестиционной активности предприятия, налоговом окружении и т.д. Обработка этой информации в рамках единой финансовой модели позволяет оценить прогнозное финансовое состояние компании с очень высокой степенью точности. Реально такого рода модели можно строить только с использованием персональных компьютеров, позволяющих быстро производить огромный объем необходимых вычислений. Однако эти методы не являются предметом настоящей работы, поскольку должны иметь под собой гораздо более широкое информационное обеспечение, чем бухгалтерская отчетность предприятия, что делает невозможным их применение внешними аналитиками.

Формализованные модели прогнозирования финансового состояния предприятия подвергаются критике по двум основным моментам: (а) в ходе моделирования могут, а фактически и должны быть разработаны несколько вариантов прогнозов, причем формализованными критериями невозможно определить, какой из них лучше; (б) любая финансовая модель лишь упрощенно выражает взаимосвязи между экономическими показателями. На самом деле оба эти тезиса вряд ли имеют негативный оттенок; они лишь указывают аналитику на существующие ограничения любого метода прогнозирования, о которых необходимо помнить при использовании результатов прогноза.

Обзор базовых методов прогнозирования

Простой динамический анализ

Каждое значение временного ряда может состоять из следующих составляющих: тренда, циклических, сезонных и случайных колебаний. Метод простого динамического анализа используется для определения тренда имеющегося временного ряда. Данную составляющую можно рассматривать в качестве общей направленности изменений значений ряда или основной тенденции ряда. Циклическими называются колебания относительно линии тренда для периодов свыше одного года. Такие колебания в рядах финансовых и экономических показателей часто соответствуют циклам деловой активности: резкому спаду, оживлению, бурному росту и застою. Сезонными колебаниями называются периодические изменения значений ряда на протяжении года. Их можно вычленить после анализа тренда и циклических колебаний. Наконец, случайные колебания выявляются путем снятия тренда, циклических и сезонных колебаний для данного значения. Остающаяся после этого величина и есть беспорядочное отклонение, которое необходимо учитывать при определении вероятной точности принятой модели прогнозирования.

Метод простого динамического анализа исходит из предпосылки, что прогнозируемый показатель (Y) изменяется прямо (обратно) пропорционально с течением времени. Поэтому для определения прогнозных значений показателя Y строится, например, следующая зависимость:

где t - порядковый номер периода.

Параметры уравнения регрессии (a, b) находятся, как правило, методом наименьших квадратов. Существуют также другие критерии адекватности (функции потерь), например метод наименьших модулей или метод минимакса. Подставляя в формулу (1) нужное значение t, можно рассчитать требуемый прогноз.

В основу этого метода заложена достаточно очевидная предпосылка о том, что экономические процессы имеют определенную специфику. Они отличаются, во-первых, взаимозависимостью и, во-вторых, определенной инерционностью. Последняя означает, что значение практически любого экономического показателя в момент времени t зависит определенным образом от состояния этого показателя в предыдущих периодах (в данном случае мы абстрагируемся от влияния других факторов), т.е. значения прогнозируемого показателя в прошлых периодах должны рассматриваться как факторные признаки. Уравнение авторегрессионой зависимости в наиболее общей форме имеет вид:

где Yt - прогнозируемое значение показателя Y в момент времени t;

Yt-i - значение показателя Y в момент времени (t-i);

Ai - i-й коэффициент регрессии.

Достаточно точные прогнозные значения могут быть получены уже при k = 1. На практике также нередко используют модификацию уравнения (2), вводя в него в качестве фактора период времени t, то есть объединяя методы авторегрессии и простого динамического анализа. В этом случае уравнение регрессии будет иметь вид:

Коэффициенты регрессии данного уравнения могут быть найдены методом наименьших квадратов. Соответствующая система нормальных уравнений будет иметь вид:

где j - длина ряда динамики показателя Y, уменьшенная на единицу.

Для характеристики адекватности уравнения авторегрессионой зависимости можно использовать величину среднего относительного линейного отклонения:

где Y*i - расчетная величина показателя Y в момент времени i;

Yi - фактическая величина показателя Y в момент времени i.

Если e < 0,15 , считается, что уравнение авторегрессии может использоваться при определении тренда временного ряда экономического показателя в прогнозных целях. Ввиду простоты расчета критерий e достаточно часто применяется при построении регрессионных моделей.

Многофакторный регрессионный анализ

Метод применяется для построения прогноза какого-либо показателя с учетом существующих связей между ним и другими показателями. Сначала в результате качественного анализа выделяется k факторов (X1, X2,..., Xk), влияющих, по мнению аналитика, на изменение прогнозируемого показателя Y, и строится чаще всего линейная регрессионная зависимость типа

где Ai - коэффициенты регрессии, i = 1,2,...,k.

Значения коэффициентов регрессии (A0, A1, A2,..., Ak) определяются в результате сложных математических вычислений, которые обычно проводятся с помощью стандартных статистических компьютерных программ.

Определяющее значение при использовании данного метода имеет нахождение правильного набора взаимосвязанных признаков, направления причинно-следственной связи между ними и вида этой связи, которая не всегда линейна. Влияние этих элементов на точность прогноза будет рассмотрено ниже.

Прогнозирование на основе пропорциональных зависимостей

Основой для разработки метода пропорциональных зависимостей показателей послужили две основные характеристики любой экономической системы - взаимосвязь и инерционность.

Одной из очевидных особенностей действующей коммерческой организации как системы является естественным образом согласованное взаимодействие ее отдельных элементов (как качественных, так и поддающихся количественному измерению). Это означает, что многие показатели, даже не будучи связанными между собой формализованными алгоритмами, тем не менее изменяются в динамике согласованно. Очевидно, что если некая система находится в состоянии равновесия, то отдельные ее элементы не могут действовать хаотично, по крайней мере вариабельность действий имеет определенные ограничения.

Вторая характеристика - инерционность - в приложении к деятельности компании также достаточно очевидна. Смысл ее состоит в том, что в стабильно работающей компании с устоявшимися технологическими процессами и коммерческими связями не может быть резких "всплесков" в отношении ключевых количественных характеристик. Так, если доля себестоимости продукции в общей выручке составила в отчетном периоде 70%, как правило, нет основания полагать, что в следующем периоде значение этого показателя существенно изменится.

Метод пропорциональных зависимостей показателей опирается на тезис о том, что можно идентифицировать некий показатель, являющийся наиболее важным с позиции характеристики деятельности компании, который благодаря такому свойству мог бы быть использован как базовый для определения прогнозных значений других показателей в том смысле, что они "привязываются" к базовому показателю с помощью простейших пропорциональных зависимостей. В качестве базового показателя чаще всего используется либо выручка от реализации, либо себестоимость реализованной (произведенной) продукции.

Последовательность процедур данного метода такова:

- Идентифицируется базовый показатель B (например, выручка от реализации).

- Определяются производные показатели, прогнозирование которых представляет интерес (в частности, к ним могут относиться показатели бухгалтерской отчетности в той или иной номенклатуре статей, поскольку именно отчетность представляет собой формализованную модель, дающую достаточно объективное представление об экономическом потенциале компании). Как правило, необходимость и целесообразность выделения того или иного производного показателя определяются его значимостью в отчетности.

- Для каждого производного показателя P устанавливается вид его зависимости от базового показателя: P=f(B). Чаще всего выбирается линейный вид этой зависимости.

- При разработке прогнозной отчетности прежде всего составляется прогнозный вариант отчета о прибылях и убытках, поскольку в этом случае рассчитывается прибыль, являющаяся одним из исходных показателей для разрабатываемого баланса.

- При прогнозировании баланса рассчитывают прежде всего ожидаемые значения его активных статей. Что касается пассивных статей, то работа с ними завершается с помощью метода балансовой увязки показателей, а именно, чаще всего выявляется потребность во внешних источниках финансирования.

- Собственно прогнозирование осуществляется в ходе имитационного моделирования, когда при расчетах варьируют темпами изменения базового показателя и независимых факторов, а его результатом является построение нескольких вариантов прогнозной отчетности. Выбор наилучшего из них и использование в дальнейшем в качестве ориентира делаются уже с помощью неформализованных критериев.

Балансовая модель прогноза экономического потенциала предприятия

Суть данного метода ясна уже из его названия. Баланс предприятия может быть описан различными балансовыми уравнениями, отражающими взаимосвязь между различными активами и пассивами предприятия. Простейшим из них является основное балансовое уравнение, которое имеет вид:

A = E + L (7),

где А - активы, Е - собственный капитал, L - обязательства предприятия.

Левая часть уравнения отражает материальные и финансовые ресурсы предприятия, правая часть - источники их образования. Прогнозируемое изменение ресурсного потенциала должно сопровождаться: а) неизбежным соответствующим изменением источников средств; б) возможными изменениями в их соотношении. Поскольку модель (7) аддитивна, такая же взаимосвязь будет между показателями прироста:

На практике прогнозирование осуществляется путем использования более сложных балансовых уравнений и сочетания данного метода с другими методами прогнозирования.

Аналитические формы отчетности

Проведение анализа непосредственно по данным российской бухгалтерской отчетности - дело довольно трудоемкое, так как слишком большое количество расчетных показателей не позволяет выделить главные тенденции в финансовом состоянии организации. Еще более неэффективным представляется прогнозирование форм бухгалтерской отчетности в их типовой номенклатуре статей. В связи с этим возникает необходимость перед проведением анализа уплотнить исходные формы отчетности путем агрегирования однородных по составу балансовых статей для получения сравнительного аналитического баланса (баланса-нетто), а также аналитического отчета о прибылях и убытках.

Кроме того, российская отчетность не удовлетворяет требованию временной сопоставимости данных, так как структура отчетных форм неоднократно менялась. Данное требование к отчетности чрезвычайно важно, так как все рассчитанные по ее данным аналитические показатели будут бесполезны, если не будет возможно их сравнение в динамике. И, конечно же, в этом случае будет невозможно спрогнозировать финансовое состояние предприятия даже на ближайшую перспективу. В свете вышесказанного становится ясным, что анализ и прогнозирование, базирующиеся на российской бухгалтерской отчетности, становятся возможными только после приведения данных за разные годы к какому-то единому аналитическому виду. При этом преобразование исходных форм бухгалтерской отчетности в аналитические формы единого вида можно рассматривать как необходимый первый шаг предварительного этапа, предшествующего проведению анализа и прогнозирования финансового состояния предприятия.

Структура аналитических форм отчетности, степень агрегирования статей и перечень процедур ее формирования определяются аналитиком и зависят от целей анализа. Следует иметь в виду, что уровень агрегирования данных определяет степень аналитичности отчетности. Причем связь здесь обратно пропорциональна: чем выше уровень агрегирования, тем меньше пригодны для анализа отчетные формы.

Структура аналитических форм отчетности, используемых в описанном ниже комбинированном методе прогнозирования, приведена в приложении 1. При трансформации в сравнительный аналитический баланс исходный баланс был уплотнен, т.е. представлен в виде агрегированного сравнительного аналитического баланса, в котором информация отдельных однородных статей бухгалтерского баланса объединена в группы. Основой группировки статей актива баланса являлась степень их ликвидности и материально-вещественной формы, для пассива - отнесение к собственным и заемным источникам формирования имущества, а в рамках последнего - срочность возврата.

Первой строкой актива аналитического баланса является строка "Внеоборотные активы", получаемая как итог первого раздела бухгалтерского баланса. Вторая часть - "Текущие активы" состоит из статей раздела "Оборотные активы" бухгалтерского баланса, сгруппированных по степени их ликвидности в три группы: наиболее ликвидные активы, быстрореализуемые активы и медленнореализуемые активы. Медленнореализуемые активы, в свою очередь, делятся на запасы и прочие медленнореализуемые активы. Пассив аналитического баланса состоит, во-первых, из собственного капитала, определяемого как итог четвертого раздела бухгалтерского баланса "Капитал и резервы". Кроме того, в пассивной части баланса представлены кредиты и займы, делящиеся на краткосрочные (срок погашения в течение 12 месяцев) и долгосрочные (подлежащие погашению более чем через 12 месяцев). При этом по строке "Долгосрочные кредиты и займы" отражались также и прочие долгосрочные пассивы. Последняя строка аналитического баланса "Кредиторская задолженность" содержит в себе величины кредиторской задолженности и прочих краткосрочных пассивов из исходной Формы №1.

Используемый в работе аналитический отчет о прибылях и убытках состоит из двух строк - "Выручка от реализации" и "Чистая прибыль". Это первая и последняя строки из формы №2 бухгалтерской отчетности. Таким образом, аналитический отчет включает в себя только исходный фактор (выручка) и результативный показатель (чистая прибыль), в отличие от бухгалтерского отчета, содержащего и все промежуточные факторы, влияющие на определение результата.

Еще раз подчеркнем, что используемый вид аналитической отчетности был выбран не случайно, а определялся необходимостью, с одной стороны, иметь возможность полностью рассчитать по ее данным все основные показатели финансового состояния предприятия, а с другой - эффективно использовать эти формы при прогнозных расчетах комбинированным методом.

При проведении расчетов аналитические формы отчетности получались из бухгалтерских форм с применением персональной ЭВМ. Для этих целей использовался программный продукт Audit Expert компании Про-Инвест-ИТ. Реализованный в этом продукте сценарный подход позволил автоматически привести данные за различные периоды к единой описанной выше аналитической форме. Также с помощью Audit Expert на основании полученных аналитических форм отчетности рассчитывалась система показателей, характеризующих финансовое состояние предприятия, а именно показатели ликвидности и платежеспособности, устойчивости, рентабельности и деловой активности предприятия.

Комбинированный метод

Описанные в предыдущих параграфах методы прогнозирования не случайно названы базовыми методами. Они являются основой любых моделей финансового прогнозирования, однако редко используются на практике в чистом виде. В большинстве случаев применяется некий комбинированный метод, сочетающий в себе приемы и алгоритмы нескольких из базовых. Это обусловлено наличием у каждого отдельного базового метода недостатков и ограничений, которые нейтрализуются при их комплексном использовании. Базовые методы в составе комбинированных взаимодополняют друг друга. Зачастую один из них рассматривается как инструмент дополнительного контроля результатов, полученных другими методами.

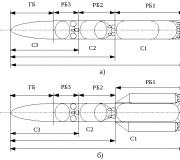

Комбинированный метод, исследуемый в данной работе, по приведенной классификации относится к методам, прогнозирующим формы отчетности (в укрупненной номенклатуре статей). В прогнозировании учитывается не только индивидуальная динамика статей, но и взаимосвязь между отдельными статьями как внутри одной формы отчетности, так и между различными формами. На рисунке 1 показана связь данного метода с базовыми. В качестве результата прогнозирования получают баланс и отчет о прибылях и убытках в предстоящем периоде в укрупненной номенклатуре статей, описанные в предыдущем параграфе и приведенные в Приложении 1.

ВА - внеоборотные активы; ТА - текущие активы; СК - собственный капитал; КЗ - величина кредиторской задолженности; ТТА - длительность оборота текущих активов; ТКЗ - средний срок погашения кредиторской задолженности; В - выручка от реализации; П - прибыль, остающаяся в распоряжении организации; n - последний отчетный период; n+1 - прогнозируемый период.

Составление прогнозной отчетности начинают с определения ожидаемой величины собственного капитала. Уставный, добавочный и резервный капиталы обычно меняются редко (если только в прогнозируемом периоде не планируется осуществить очередную эмиссию акций), поэтому в прогнозный баланс их можно включить той же суммой, что и в последнем отчетном балансе. Таким образом, основным элементом, за счет которого изменяется сумма собственного капитала, является прибыль, остающаяся в распоряжении организации. Размер прибыли можно рассчитать по методу пропорциональных зависимостей, исходя из величины коэффициента рентабельности продаж РП в будущем периоде, который равен отношению прибыли к выручке от реализации:

РП = П / В (9)

Прогнозная величина данного показателя, а также выручки от реализации определяются методом авторегрессии на основании их индивидуальной динамики в предыдущих периодах. Здесь следует заметить, что гораздо более надежный прогноз величины выручки от реализации может быть получен экспертными оценками специалистов предприятия, базирующимися на прошлых объемах продаж, рыночной конъюнктуре, производственных мощностях, ценовой политике и т. д. Однако, такого рода оценки, как правило, недоступны внешнему аналитику, имеющему в своем распоряжении только публичную отчетность предприятия. Итак, величина собственного капитала в будущем периоде определяется, как его величина в последнем отчетном периоде, увеличенная на величину прогнозируемой прибыли (детерминированный факторный метод):

ПСОК = СК - ВА (11)

Уравнение (11) является частным случаем балансового уравнения, поскольку отражает равенство между собственным капиталом, как источником формирования средств, и теми видами активов, на формирование которых он направляется. Таким образом, фактически здесь используется балансовый метод прогнозирования. Величина внеобортных активов в прогнозном периоде определяется с помощью метода авторегрессии.

Следующим шагом будет определение величины кредиторской задолженности в прогнозном периоде КЗn+1, которая связана с величиной ПСОК. Действительно, кредиторская задолженность является кредитом поставщиков предприятию и, поэтому, должна рассматриваться как источник финансирования. Вследствие разрыва в сроках погашения кредиторской задолженности и оборота оборотного капитала, возникает потребность в дополнительном финансировании, то есть ПСОК. Определим вид зависимости между величинами КЗ и ПСОК.

Если заемные средства в виде кредиторской задолженности предоставляются на срок, более короткий, чем длительность производственно-коммерческого цикла, то платежи по обязательствам могут осуществляться лишь при условии, что предприятие располагает достаточным собственным оборотным капиталом. Величина потребности в этом источнике финансирования определяется временем между окончанием использования кредита поставщиков и окончанием производственно-коммерческого цикла (периода оборота текущих активов) (ТТА - ТКЗ), а также величиной предстоящих платежей в единицу времени П/Д:

ПСОК = (ТТА - ТКЗ)*П / Д (12)

С другой стороны, для оборачиваемости кредиторской задолженности, по определению имеем:

ОбКЗ = П / КЗ (13),

где П - сумма платежей кредиторам.

Тогда средний срок погашения задолженности будет равен:

ТКЗ = Д/ ОбКЗ = КЗ*Д / П (14),

Исключая из формул (12) и (14) величину П / Д, имеем:

ПСОК = КЗn+1*(ТТА - ТКЗ)/ ТКЗ (15)

Таким образом, потребность в собственном оборотном капитале определяется величиной кредиторской задолженности, длительностью оборота капитала, вложенного в текущие активы, а также сроком погашения кредиторской задолженности. Величина ПСОК сокращается при уменьшении периода оборота текущих активов. В случае, когда ТТА < ТКЗ, выражение в скобках формулы дает отрицательный результат, что означает отсутствие потребности в собственном капитале для формирования оборотных средств. В данном случае все текущие пассивы представлены только задолженностью кредиторам.

Из формулы (15) для величины кредиторской задолженности получим:

КЗn+1 = ПСОК * ТКЗ / (ТТА - ТКЗ) (16)

Рассчитаная по этой формуле величина будет максимально возможной величиной кредиторской задолженности, рассчитанной в предположении, что вся потребность предприятия в финансировании удовлетворяется за счет собственного капитала. Таким образом, величина кредиторской задолженности прогнозируется детерминированным факторным методом с помощью функциональной зависимости (16). Величина ПСОК, входящая в формулу (16), была определена нами ранее. Длительность оборота текущих активов в прогнозном периоде ТТА определяется методом авторегрессии, позволяющим выделить основную тенденцию изменения данного показателя на предприятии. Для определения величины срока погашения кредиторской задолженности ТКЗ предположим, что в предстоящем периоде характер расчетов с поставщиками не изменится. Тогда можно положить значение ТКЗ в прогнозном периоде равным его значению в последнем отчетном периоде:

ТКЗ(n+1) = ТКЗ(n) (17)

Перед определением окончательной величины кредиторской задолженности для включения в прогнозный баланс, необходимо рассчитать значение величины текущих активов ТА(n+1). Для этого воспользуемся уже рассчитанным выше значением длительности оборота текущих активов ТТА. Для оборачиваемости текущих активов, по определению, имеем:

ОбТА = В / <ТА> (18),

где <ТА> обозначает среднюю за отчетный период величину текущих активов.

Тогда длительность оборота текущих активов будет равна:

ТТА = Д/ ОбТА = <ТА>*Д / В (19),

где Д - длительность отчетного периода.

С другой стороны:

<ТА> = (ТА(n) + ТА(n+1))/2 (20)

Из (19) и (20) имеем:

ТА(n+1) = 2* В*ТТА/ Д - ТА(n) (21)

Подставляя уже известные нам величины в правую часть формулы (21), мы определим прогнозную величину текущих активов ТА(n+1) (детерминированный метод).

Итак, для окончательного построения прогнозных форм отчетности в укрупненной номенклатуре статей нам осталось определить величины кредиторской задолженности и кредитов в пассиве баланса. Это делается по следующей схеме. Определяем величину валюты баланса как сумму величин текущих и внеоборотных активов. Затем рассматриваем определенную нами ранее по формуле (16) максимальную величину кредиторской задолженности КЗn+1. В зависимости от ее величины, прогнозирование завершается одним из двух вариантов:

Если сумма КЗn+1 и величины собственного капитала превышает валюту баланса, то величина кредиторской задолженности уменьшается и принимается равной разности между валютой баланса и величиной собственного капитала. В этом случае предприятию достаточно собственных источников финансирования, поэтому в строке "Кредиты и займы" ставим нуль. Здесь нами снова используется базовый балансовый метод увязки показателей, являющийся составной частью описываемого комбинированного метода.

Если же собственных источников недостаточно для удовлетворения потребности в финансировании (сумма КЗn+1 и величины собственного капитала меньше валюты баланса), то погашние обязательств перед кредиторами возможно лишь при условии привлечения дополнительных финансовых ресурсов - кредитов банка. Это отразится на длительности производственно-коммерческого цикла. Замедлится оборачиваемость средств из-за роста себестоимости, в которую теперь будут входить и банковские проценты за пользование кредитом. Это приведет к увеличению разрыва между сроком оборота текущих активов и периодом погашения кредиторской задолженности. Следовательно, увеличится совокупная потребность в финансировании ПФ, представленном собственным капиталом и банковскими кредитами. В работе (8) показано, что величина ПФ может быть определена по формуле:

ПФ = ТА*(ТТА - ТКЗ) / ТА (22)

Значение строки "Кредиты и займы" определяется как разность между совокупной потребностью в финансировании ПФ и уже рассчитанной нами по формуле (11) величиной собственного оборотного капитала в прогнозном периоде ПСОК. По строке "Кредиторская задолженность и прочие пассивы" отражается величина, доводящая суммарный пассив баланса до величины валюты баланса, определенной по активным статьям (балансовый метод).

Исследуемый в данной работе комбинированный метод - один из многих принципиально возможных для построения прогнозных форм отчетности. Очевидно, что выводы по сравнению между собой различных методов финансового прогнозирования следует делать на основе сравнения точности получаемых прогнозов. Теоретические вопросы, связанные с определением точности прогнозных моделей, рассматриваются в следующем параграфе.

Точность прогнозов

Основными критериями при оценке эффективности модели, используемой в прогнозировании, служат точность прогноза и полнота представления будущего финансового состояния предприятия. С точки зрения полноты, безусловно наилучшими являются методы, позволяющие построить прогнозные формы отчетности. В этом случае будущее состояние предприятия можно проанализировать не менее детально, чем его настоящее положение. Вопрос с точностью прогноза несколько более сложен и требует более пристального внимания. Точность или ошибка прогноза - это разница между прогнозным и фактическим значениями. В каждой конкретной модели эта величина зависит от ряда факторов.

Чрезвычайно важную роль играют исторические данные, используемые при выработке модели прогнозирования. В идеале желательно иметь большое количество данных за значительный период времени. Кроме того, используемые данные должны быть "типичными" с точки зрения ситуации. Стохастические методы прогнозирования, использующие аппарат математической статистики, предъявляют к историческим данным вполне конкретные требования, в случае невыполнения которых не может быть гарантирована точность прогнозирования. Данные должны быть достоверны, сопоставимы, достаточно представительны для проявления закономерности, однородны и устойчивы.

Точность прогноза однозначно зависит от правильности выбора метода прогнозирования в том или ином конкретном случае. Однако это не означает что в каждом случае применима только какая-нибудь одна модель. Вполне возможно, что в ряде случаев несколько различных моделей выдадут относительно надежные оценки. Основным элементом в любой модели прогнозирования является тренд или линия основной тенденции изменения ряда. В большинстве моделей предполагается, что тренд является линейным, однако такое предположение не всегда закономерно и может отрицательно повлиять на точность прогноза. На точность прогноза также влияет используемый метод отделения от тренда сезонных колебаний - сложения или умножения. При использовании методов регрессии крайне важно правильно выделить причинно-следственные связи между различными факторами и заложить эти соотношения в модель.

Важно помнить, что ошибки прогноза строк отчетности и ошибки определения по ним результативных показателей (финансовых коэффициентов) в большинстве случаев не совпадают. Действительно, пусть какой-либо коэффициент F определяется следующим образом:

F = (x + y) / z (23),

где x, y, z - некоторые строки бухгалтерского или аналитического баланса.

Это достаточно типичный вид для финансовых показателей. И пусть абсолютные ошибки прогноза строк составляют соответственно dx, dy, dz. Тогда абсолютная ошибка прогноза F будет равна:

Для относительной ошибки на основании формул (23) и (24) получим:

То есть, если, например, точность прогноза каждой из строк x, y и z составила 10%, то, положив x=y, из формулы (25) получим точность определения F:

Таким образом, точность прогноза финансовых коэффициентов в методах, основывающихся на построении прогнозной отчетности, всегда ниже точности, с которой определяются сами прогнозные значения строк отчетности. Поэтому, если аналитик, как это и должно быть, имеет определенные требования к точности определения финансовых коэффициентов, то должен быть выбран метод, обеспечивающий еще более высокую точность прогноза строк отчетности.

Прежде чем использовать модель для составления реальных прогнозов, ее необходимо проверить на объективность, с тем чтобы обеспечить точность прогнозов. Этого можно достичь двумя разными путями:

- Результаты, полученные с помощью модели, сравниваются с фактическими значениями через какой-то промежуток времени, когда те появляются. Недостаток такого подхода состоит в том, что проверка "беспристрастности" модели может занять много времени, так как по-настоящему проверить модель можно только на продолжительном временном отрезке.

- Модель строится исходя из усеченного набора имеющихся исторических данных. Оставшиеся данные можно использовать для сравнения с прогнозными показателями, полученными с помощью этой модели. Такого рода проверка более реалистична, так как она фактически моделирует прогнозную ситуацию. Недостаток этого метода состоит в том, что самые последние, а следовательно, и наиболее значимые показатели исключены из процесса формирования исходной модели.

В свете вышесказанного относительно проверки модели становится ясным, что для того, чтобы уменьшить ожидаемые ошибки, придется вносить изменения в уже существующую модель. Такие изменения вносятся на протяжении всего периода применения модели в реальной жизни. Непрерывное внесение изменений возможно в том, что касается тренда, сезонных и циклических колебаний, а также любого используемого причинно-следственного соотношения. Эти изменения затем проверяются с помощью уже описанных методов. Таким образом, процесс оформления модели включает в себя несколько этапов: сбор данных, выработку исходной модели, проверку, уточнение - и опять все сначала на основе непрерывного сбора дополнительных данных с целью обеспечения надежности модели в качестве источника прогнозной информации о финансовом положении предприятия.

При разработке любой из моделей прогнозирования предполагается, что ситуация в будущем не будет сильно отличаться от настоящей. Другими словами, считается, что все значимые факторы либо учтены в модели прогнозирования, либо неизменны в течение всего периода времени, на котором она используется. Однако модель - это всегда огрубление реальной ситуации путем отбора из бесконечного количества действующих факторов ограниченного числа тех из них, которые считаются наиболее важными исходя из конкретных целей анализа. Точность и эффективность построенной модели будут напрямую зависеть от правильности о обоснованности такого отбора. При использовании модели для прогнозирования следует помнить о существовании факторов, сознательно или несознательно не включенных в нее, которые тем не менее оказывают влияние на состояние предприятия в будущем.

Литература

- О бухгалтерском учете. Федеральный закон Российской Федерации от 21 ноября 1996 года №129-ФЗ (в редакции Федерального закона от 23 июля 1998 года №123-ФЗ).

- О годовой бухгалтерской отчетности организаций. Приказ Министерства финансов Российской Федерации от 12 ноября 1996 года №97.

- Положение по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 4/99). Приказ Министерства финансов Российской Федерации от 6 июля 1999 года №43н.

- М.И.Баканов, А.Д.Шеремет "Теория экономического анализа". Москва, "Финансы и статистика", 1998 г.

- В.В.Ковалев "Введение в финансовый менеджмент". Москва, "Финансы и статистика", 1999 г.

- В.В.Ковалев "Финансовый анализ". Москва, "Финансы и статистика", 1999 г.

- А.И.Ковалев, В.П.Привалов "Анализ финансового состояния предприятия". Москва, "Центр экономики и маркетинга", 1997 г.

- Л.В.Донцова, Н.А.Никифорова "Комплексный анализ бухгалтерской отчетности". Москва, "Дело и Сервис", 1999 г.

- О.В.Ефимова "Финансовый анализ". Москва, "Бухгалтерский учет", 1998 г.

- В.Г.Артеменко, М.В.Беллендир "Финансовый анализ". Москва, "ДИС", 1997 г.

- Р.Томас "Количественные методы анализа хозяйственной деятельности". Москва, "Дело и Сервис", 1999 г.

- А.М.Дубров, В.С.Мхитарян, Л.И.Трошин "Многомерные статистические методы". Москва, "Финансы и статистика", 1998 г.Приложение 1. Аналитические формы отчетности

Приложение 1. Аналитические формы отчетности

Аналитический баланс

|

Внеоборотные активы |

|

Текущие активы, в том числе: |

|

Наиболее ликвидные активы - А1 |

|

Быстрореализуемые активы - А2 |

| Медленнореализуемые активы - А3, в том числе: |

| Запасы |

| Прочие медленнореализуемые активы |

| ПАССИВ |

| Собственный капитал |

| Кредиты и займы, в том числе: |

| Краткосрочные - П2 |

| Долгосрочные - П3 |

| Кредиторская задолженность - П1 |

Аналитический отчет о прибылях и убытках

Министерство сельского хозяйства РФ

Бурятская государственная сельскохозяйственная академия

им. В.Р. Филиппова

Институт дополнительного профессионального образования и инноваций

Курсовая работа

По дисциплине:

Анализ финансово-хозяйственной деятельности предприятия

Диагностика и прогнозирование финансового состояния предприятия

Выполнила: студентка группы: 23-1-04

Старчукова О.В.

Улан-Удэ, 2013 г.

Введение

Глава 1. Теоретические основы анализа и диагностики финансово-хозяйственной деятельности предприятия

1 Сущность, понятие финансового состояния предприятия

2 Методы финансового анализа

3 Методы анализа диагностики и прогнозирования финансового состояния предприятия

Глава 2. Природно-экономические условия хозяйства ОАО "Восход"

Глава 3. Прогнозирование финансового состоянияи диагностика банкротства

Выводы и предложения

Использованная литература

Приложение

Введение

В настоящее время Россия перешла на новый этап экономики - рыночные отношения. Как ничто более, эта экономическая реформа затронула финансовые отношения между государством и предприятием. Полностью изменилась макроэкономика, что сразу же отразилось на функционировании всех видов хозяйств. Предприятия, основным источником финансирования которых являлись государственные субсидии, очень быстро оказывались на грани банкротства. Перспектива же развития обычных предприятий теперь полностью зависела от них самих.

С наступлением новых экономических отношений в новом смысле выступили старые понятия: конкуренция, спрос, предложение, конъюнктура рынка. Рынок - это экономическая система и, как каждая система, рыночная экономика имеет свои закономерности. Их отражением является экономический анализ. Анализ говорит нам о рентабельности продукции, резервах снижения себестоимости, значении факторов влияния на процесс производства, заставляет задуматься о структуре производственного цикла, конкуренции, платежеспособности организации, позволяет "увидеть" деловую активность предприятия, структуру рынка, потенциал развития хозяйства, а главное позволяет руководству хозяйственного субъекта принимать правильные и своевременные решения по улучшению финансово-хозяйственной деятельности организации.

На сегодняшний день все большее значение уделяется прогнозированию различных финансовых ситуаций. Одной из наиболее ярких ветвей анализа является прогнозирование финансового состояния организации.

Целью курсовой работы является проведение на примере ОАО "Восход" диагностики недостатков финансовой деятельности организации, а также выработка решений по их искоренению. Отдельной целью работы является рассмотрение различных методик диагностики и прогнозирования финансово-хозяйственной деятельности предприятия и выработка наиболее подходящей для современного этапа рыночной экономики Российской Федерации.

Цель ставит следующие задачи:

рассмотрение различных методик диагностики и прогнозирования финансовой деятельности хозяйства;

выявление методики диагностики и прогнозирования финансовой деятельности организации, наиболее подходящей к условиям рынка РФ.

Выполнение задач предполагает определение применяемых методов анализа. В курсовой работе применяются следующие методы:

сравнения;

методы горизонтального и вертикального анализа оценки баланса;

индексный метод;

метод линейного аналитического выравнивания;

1. Теоретические основы анализа и диагностики финансово-хозяйственной деятельности предприятия

1.1 Сущность, понятие финансового состояния предприятия

Результаты в любой сфере бизнеса зависят от наличия и эффективности использования финансовых ресурсов, которые приравниваются к "кровеносной системе", обеспечивающей жизнедеятельность предприятия. Поэтому забота о финансах является отправным моментом и конечным результатом деятельности любого субъекта хозяйствования. В условиях рыночной экономики эти вопросы имеют первостепенное значение.

Выдвижение на первый план финансовых аспектов деятельности субъектов хозяйствования, возрастание роли финансов является характерной чертой и тенденцией во всем мире.

Профессиональное управление финансами неизбежно требует глубокого анализа, позволяющего более точно оценить неопределенность ситуации с помощью современных количественных методов исследования. В связи с этим существенно возрастают приоритетность и роль финансового анализа, основным содержанием которого служит комплексное системное изучение финансового состояния предприятия и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровня доходности капитала.

Введение нового Плана счетов бухгалтерского учета, приведение форм бухгалтерского учета и отчетности к большему соответствию требованиям международных стандартов вызывают необходимость использования новой методики финансового анализа, соответствующей условиям рыночной экономики. Такая методика нужна для обоснованного выбора делового партнера, определения степени финансовой устойчивости предприятия, оценки деловой активности и эффективности предпринимательской деятельности. Основным (а в ряде случаев и единственным) источником информации о финансовой деятельности делового партнера служит бухгалтерская отчетность, которая стала публичной. Отчетность предприятия в условиях рыночной экономики базируется на обобщении данных финансового учета и является информационным звеном, связывающим предприятие с обществом и деловыми партнерами - пользователями информации о его деятельности.

Субъектами анализа выступают как непосредственно, так и опосредованно заинтересованные в деятельности предприятия пользователи информации. К первой группе пользователей относятся собственники средств предприятия, заимодавцы (банки и пр.), поставщики, клиенты (покупатели), налоговые органы, персонал предприятия и руководство.

Каждый субъект анализа изучает информацию исходя из своих интересов. Так, собственникам необходимо определить увеличение или уменьшение доли собственного капитала и оценить эффективность использования ресурсов администрацией предприятия; кредиторам и поставщикам - целесообразность продления кредита, условия кредитования, гарантии возврата кредита; потенциальным собственникам и кредиторам - выгодность помещения в предприятие своих капиталов и т.д.

Вторая группа пользователей финансовой информации - это субъекты анализа, которые хотя непосредственно и не заинтересованы в деятельности предприятия, но должны по договору защищать интересы первой группы пользователей. Это - аудиторские фирмы, консультанты, биржи, юристы, пресса, ассоциации, профсоюзы.

В определенных случаях для реализации целей финансового анализа бывает недостаточно использовать лишь бухгалтерскую отчетность. Отдельные группы пользователей, например руководство и аудиторы, имеют возможность привлекать дополнительные источники (данные производственного и финансового учета). Тем не менее, чаще всего годовая и квартальная отчетность являются единственным источником внешнего финансового анализа.

В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и, как следствие, финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия успешно функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, постоянно поддерживать свою платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Если платежеспособность - это внешнее проявление финансового состояния предприятия, то финансовая устойчивость - внутренняя его сторона, отражающая сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников их формирования.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для нормального функционирования.

Практически все авторы-экономисты согласны, что финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и, как следствие, ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние - итог грамотного, умелого управления всем комплексом факторов, определяющих результаты финансово-хозяйственной деятельности предприятия.

1.2 Методы финансового анализа

Методика проведения анализа и диагностики финансово-хозяйственной деятельности предприятия включает совокупность конкретных методов (приемов), способов выполнения технико-экономического анализа.

Наиболее полно методология финансового анализа освещена у Бердниковой Т.Б. Она выделяет следующие методы анализа финансово-хозяйственной деятельности предприятия:

Экспертный метод (экспертные оценки) применяется в случаях, когда решение поставленной задачи параметрическими методами невозможно.

Экспертный анализ имеет много разновидностей. Например: метод мозгового штурма основан на включении экспертов в активный творческий процесс. Как правило, экспертный опрос проводится среди сотрудников, специалистов, руководителей. Однако большое значение может иметь информация, полученная из внешних по отношению к данному предприятию источников (конкуренты, смежники, поставщики и потребители и т.п.). Этот метод основан на экспертных оценках и применении ЭВМ.

Морфологический метод относится к перспективным методам, широко использующимся на практике. Он позволяет систематизировать полученный набор альтернативных решений по всем возможным сочетаниям вариантов и выбирать из них сначала приемлемые, а затем наиболее эффективные по экономическим критериям. Последовательность поиска наилучшего решения состоит в следующем: задается точная формулировка задачи; определяются отдельные стадии (этапы) работы; составляется перечень возможных методов и средств выполнения каждого этапа; делаются записи этапов и возможных путей их реализации в виде матричной модели так называемого "морфологического ящика"; последовательной цепочкой соединяются элементы "морфологического ящика" и анализируются полученные варианты достижения конечной цели с точки зрения возможности и экономической целесообразности.

Рейтинговый метод основан на сравнении между собой и расположении в определенном порядке (ранжировании) отдельных показателей оценки результатов финансово-хозяйственной деятельности предприятия. Он предполагает составление рейтингов (ранжированных по определенным признакам рядов) показателей.

Фактографический метод основан на изучении всех опубликованных, зафиксированных фактов, характеризующих финансово-хозяйственное состояние предприятия.

Мониторинг является постоянным, систематизированным, детальным текущим наблюдением за финансово-хозяйственным состоянием предприятия.

Целью фундаментального анализа и диагностики финансово-хозяйственной деятельности предприятия является определение внутренней стоимости его имущественного комплекса как общего результата технико-экономической деятельности. Фундаментальный анализ основан на следующем принципе: любой фактор имеет определенное значение, которое оказывает конкретное влияние на конечный результат финансово-хозяйственной деятельности предприятия.

Технический анализ имеет своей целью выполнение детального, всестороннего анализа динамики отдельных параметров, показателей финансово-хозяйственной деятельности предприятия. Он основан на построении диаграмм и графиков, изучении показателей и факторов, их определяющих.

Факторный анализ основан на многомерном статистическом исследовании ряда факторов, имеющих как отрицательное, так и положительное влияние на результаты финансово-хозяйственной деятельности предприятия. Цель этого метода состоит в выявлении генеральных, главных факторов, определяющих основные результаты финансово-хозяйственной деятельности анализируемого предприятия. Различают постоянные и переменные факторы. К постоянным факторам относятся, например, необходимые по технологии затраты сырья, материалов, электроэнергии на выпуск определенного вида продукции, переменными факторами могут быть затраты на заработную плату, оплату вспомогательных затрат на производство.

Конъюнктурный анализ предполагает исследование текущего состояния спроса и предложения продукции (работ, услуг) анализируемого предприятия. Он отражает экономическую и производственную состоятельность данного предприятия, эффективность его финансово-хозяйственной деятельности.

Математический анализ предполагает использование математических приемов и способов анализа и диагностики финансово-хозяйственной деятельности предприятия. Наиболее часто при этом используются вычисления арифметической разницы и процентных чисел (простых и сложных процентов). В рамках математического анализа используются:

дифференциальный анализ;

логарифмический;

интегральный анализ;

кластерный анализ.

Особое значение в настоящее время имеет повсеместно применяющееся дисконтирование (операция, имеющая целью учесть неравноценность затрат и результатов, относящихся к разным периодам времени).

Статистический анализ , являющийся основой диагностики финансово-хозяйственной деятельности предприятия, включает:

анализ средних и относительных величин;

группировку;

графический анализ;

индексный метод;

корреляционный анализ;

регрессионный анализ;

дисперсионный анализ;

экстраполяционный анализ;

метод главных компонент;

Главными приемами (способами) анализа и диагностики финансово-хозяйственной, деятельности предприятия, наиболее часто, применяемыми на практике, по мнению Бердниковой являются:

анализ производственной структуры экономической системы; производственных процессов, включая анализ системы разделения и кооперации труда работников по выполнению производственных процессов и всей хозяйственной деятельности;

анализ структуры управляющей системы, процессов управления;

комплексный анализ управления производством с применением различных технических средств для сбора, переработки, хранения и передачи информации, необходимой для оперативного; принятия решений, учета и контроля за ходом производства.

Важными элементами анализа деятельности предприятия являются структурирование, группировка и классификация отдельных элементов, изучение количественных и качественных характеристик, установление критериев и оценка эффективности функционирования предприятия.

1.3 Методы анализа диагностики и прогнозирования финансового состояния предприятия

Значению анализа прогнозирования финансового состояния организации придавалось большое значение всегда. Во время Советского Союза прогнозирование носило в основном макроэкономический характер. Планировалась экономическая деятельность предприятий, на основе чего делался прогноз государственного масштаба на ряд лет вперед. Прогнозирование же деятельности отдельной организации велось больше в рамках выполнения экономического государственного плана-заказа, нежели для получения дополнительного дохода. Даже сейчас сельскохозяйственными предприятиями широко используется анализ квартальных отчетов для расчета провизорной себестоимости продукции, предполагаемой выручки, прибыли организации: Анализ финансового состояния сельскохозяйственного предприятия проводится ежемесячно изучением бухгалтерского баланса с учетом некоторых его особенностей на 1 октября предприятия после уборки урожая делают расчеты ожидаемой себестоимости продукции и финансовых результатов. Это позволяет еще до окончания года провести анализ итогов хозяйственной деятельности, устранить часть вскрытых недостатков, обоснованно составить производственно-финансовый план на следующий год фактическая себестоимость сельскохозяйственной продукции в большинстве отраслей производства определяется в конце года. Методика текущего анализа состояния финансово-расчетной дисциплины, наличия собственных оборотных средств, выполнения финансового плана, дебиторской и кредиторской задолженности и платежеспособности сельскохозяйственных предприятий в основном такая же, как и при анализе заключительного баланса… Особое внимание при анализе квартальных балансов следует уделять использованию средств по целевому назначению.

К настоящему времени выработано множество методик прогнозирования и оценки потенциала предприятия.

Среди множества инструментов анализа рыночной позиции предприятия одним из наиболее наглядных является разработка SWOT-матрицы. Сущность такого анализа заключается в оценке перспектив финансово-хозяйственной деятельности предприятия в двух аспектах. Говоря о сегодняшнем положении предприятия, определяют его достоинства и недостатки, а взгляд на перспективу выявляет возможности продолжения дальнейшей деятельности и угрозы успешному выполнению планов. Результаты сводятся в таблицу, которая дает наглядный материал для планирования дальнейшей деятельности по преодолению недостатков и реализации рыночных преимуществ предприятия с учетом выявленных возможностей и угроз.метод был разработан американскими экономистами и называется так по первым буквам английских слов, составляющих основное содержание анализа (Strength - достоинство, Weakness - недостаток, Opportunities - возможность, Threat - угроза).

Расчет различных показателей, характеризующих разносторонние области финансово-хозяйственной деятельности организации, наиболее полно отражает картину функционирования организации на отчетную дату. Динамика показателей позволяет составить субъективный прогноз деятельности хозяйства на последующий период.

Свое мнение о хозяйствующем субъекте экономист может составить по результатам рейтинговой оценки. Разнообразие, разнородность и разнонаправленность в изменении финансовых коэффициентов зачастую характеризуют ситуацию, при которой значение одних показателей улучшается, а других ухудшается. Таким образом, рассматривая каждый показатель в отдельности, трудно составить общую картину о финансовом состоянии предприятия.

Особенные трудности возникают при проведении сравнительного анализа с результатами работы других предприятий. Выходом из создавшегося положения может быть использование методики, основанной на интегральной рейтинговой оценке. Рейтинговая оценка должна учитывать все важнейшие показатели как производственной, так и финансовой деятельности предприятия. Необходимо при подборе показателей руководствоваться правилом, которое заключается в том, что рост каждого из них должен показывать улучшение работы предприятия, в этом случае количество показателей не ограничивается. Для рейтинговой оценки берется несколько предприятий, причем их отраслевая принадлежность значения не имеет, т.к все показатели, используемые для оценки, являются относительными. Значение рейтинговой оценки повышается из-за того, что аналитик пользуется данными, которые не являются коммерческой тайной, т.е. в основном данными публичной отчетности.

В основу большинства методик прогнозирования положены показатели работы в прошлом периоде.

Большую роль в обосновании управленческих решений и максимизации прибыли играет маржинальный анализ, методика которого базируется на изучении соотношения между тремя группами важнейших экономических показателей: издержками, объемом производства (реализации) продукции и прибылью - и прогнозировании величины каждого из этих показателей при заданном значении других. Данный метод управленческих расчетов называют еще анализом безубыточности или содействия доходу.

В основу этой методики положено деление производственных и сбытовых затрат в зависимости от изменения объема производства на переменные и постоянные и использования категории маржинального дохода.

Маржинальный доход предприятия - это выручка минус переменные издержки. Маржинальный доход на единицу продукции представляет собой разность между ценой этой единицы и переменными затратами на нее. Он включает в себя не только постоянные затраты, но и прибыли.

Маржинальный анализ позволяет изучить зависимость прибыли от небольшого круга наиболее важных факторов и на основе этого управлять процессом формирования ее величины.

Очень важным показателем является разность между безубыточным (критическим) объемом продаж и плановым (или фактическим) объемом продаж, который может быть достигнут согласно прогнозам продаж. Эта разница носит название запаса финансовой устойчивости, так как показывает, насколько больше товаров фирма может надеяться продать сверх объема, обеспечивающего ей достижение безубыточности. Чем этот запас меньше, тем рискованней браться за производство и продажу данного товара.

Безубыточный объем продаж и зона безопасности предприятия являются основополагающими показателями при разработке бизнес-планов, обосновании управленческих решений, оценке деятельности предприятий, определять и анализировать которые должен уметь каждый бухгалтер, экономист, менеджер. Расчет данных показателей основывается на взаимодействии "затраты - объем продаж - прибыль". Для определения их уровня можно использовать графический и аналитический способы.

Аналитический способ расчета безубыточного объема продаж и зоны безопасности предприятия более удобен по сравнению с графическим, так как не нужно чертить каждый раз график, что довольно трудоемко. Можно вывести ряд формул и с их помощью довольно быстро рассчитать показатели.

Глава 2. Природно-экономические условия хозяйства ОАО "Восход"

ОАО "Восход" - многоотраслевое сельскохозяйственное предприятие с высоко развитой отраслью растениеводства и животноводства. Общая площадь хозяйства составляет 7497 га, из них площадь сельскохозяйственных угодий - 6758 га. На предприятии занят 921 человек.

Природно-климатические условия и качественные земельные ресурсы позволяют получать хорошие урожаи зерновых и технических культур, что в свою очередь, является базой для развития животноводства.

В растениеводстве основную долю занимают зерновые культуры (озимая пшеница, ячмень, овёс), на втором месте идут технические культуры (сахарная свёкла, подсолнечник, соя). Немаловажную роль играют кормовые культуры, т.к в хозяйство содержит около 3500 голов КРС и до 1000 голов свиней. Предприятие частично осуществляет переработку выращенной продукции. Для этого имеются маслобойня, мельница, колбасный цех, пекарня.

Для реализации продуктов переработки хозяйство держит сеть торговых точек, как на территории, так и за пределами её.

С 1920 по 1987 год хозяйство существовало как специализированное государственное предприятие по разведению чистокровных лошадей "Конный завод "Восход" №33. За успехи в развитии племенного коневодства конный завод "Восход" в 1967 году награждён орденом Трудового Красного Знамени. Экономические реформы изменили условия ведения хозяйства. С января 1988 г. завод перешел на самоокупаемость, затем был акционизирован. Вся земельная площадь хозяйства распределена на равные паи между акционерами ОАО, без права продажи его лицам, не являющимися акционерами хозяйства, 51% акций принадлежит государству.

На данный момент коневодство все также является одной из профилирующих отраслей предприятия. Однако, в последнее время организация все больше ориентируется на выращивание сельскохозяйственных культур и организацию животноводства.

Масштаб хозяйства позволяют определить его ресурсы, которые отражает таблица 1 (приложение 1).

Характеризуя ресурсы хозяйства, следует обратить внимание на то, что за исследуемый нами период численность работников и земельная площадь предприятия практически не изменились, как и затраты организации на основное производство. Однако, следует заметить, что размер затрат на сельскохозяйственную продукцию увеличился на 46,4%, что составило в 2012 г.76363 тыс. руб., на 70,2% увеличилась годовая оплата труда работника предприятия. Выросла на 11,6% среднегодовая стоимость основных средств, однако, размер производственных основных средств основной деятельности снизился на 29,1%, т.е. на 18041 тыс. руб., с незначительным снижением энергетических мощностей хозяйства (на 4,1%) это говорит о том, что в приобретенных организацией за последнее время основных средствах доля сельскохозяйственной техники минимальна.

Отдельной строкой следует рассмотреть увеличение количества оборотных средств хозяйства на единицу основных. Данный показатель в динамике увеличился на 58,2% - несомненно, положительная черта.

Анализируя динамику поголовья животных предприятия следует отметить увеличение показателя поголовья крупного рогатого скота (на 3,1%), свиней (на 0,8%) и снижение поголовья лошадей (на 6,1%).

Конкретнее рассмотреть состояние производства предприятия нам позволит таблица 2 (Примечание 2). Изучая показатели таблицы, можно сказать об увеличении валового производства организации за рассматриваемый период. Так валовое производство молока увеличилось на 2,4% (т.е. на 1146 ц), живой массы крупного рогатого скота - на 3,1%, свиней - на 39,3% (т.е. на 246 ц). Из таблицы видно, что основной скачек производства произошел в 2011 году, а в 2012 году производство молока и живой массы КРС несколько снизилось. Следует предположить, что снижение производства 2012 года вызвано весенним паводком, в результате чего была подтоплена одна из молочно-товарных ферм хозяйства.

Анализируя валовый сбор основных культур организации следует отметить увеличение в динамике сбора зерновых на 39728 ц, т.е. на 22,4%, а также сахарной свеклы на 216330 ц, т.е. в 2,4 раза по сравнению со сбором 2010 года. Однако, следует выделить также стабильное снижение по результатам последних трех лет валового сбора кукурузы на зерно (на 94,1%, т.е. на 8239 ц) и подсолнечника (на 28,2%, т.е. на 3178 ц). Тем не менее, учитывая то, что данные культуры не являются основным родом деятельности хозяйства, можно предположить, что эти снижения были запланированы организацией, т.к выращивание этих культур совершается лишь для обеспечения внутренних потребностей предприятия. Данное предположение подтверждает анализ уровней товарности организации. Из таблицы 2 мы видим, что уровни товарности кукурузы на зерно, сахарной свеклы и подсолнечника в динамике снижаются и в 2012 году данные показатели составили 37,1, 24,2 и 14,9%, т.е. предприятие сбывает излишки продукции, не используемые в собственной производственной деятельности. Производство же молока, а в последнее время и зерновых культур происходит приоритетно для сбыта - в 2012 году было продано хозяйством 89,8 и 75,8% данной продукции соответственно. Причем уровень товарности зерновых за рассматриваемый период повысился на 20,3 пункта. Скорее всего это связано с улучшением эффективности использования земельных ресурсов организации.

Говоря о производственной деятельности предприятия нельзя не затронуть такие понятия как урожайность и продуктивность. Эти категории являются основополагающими при получении итогового количества продукции. Показатели урожайности основных культур хозяйства, а также продуктивности скота предприятия отражены в таблице 3 (Примечание 3).

Рассматривая данные таблицы, мы можем говорить о причинах, вызвавших изменения показателей производства продукции предприятия. Анализируя данные таблицы 3, мы видим увеличение показателей удоя молока на 2,4% (на 104 кг) и среднесуточного прироста живой массы свиней на 38,2% (т.е. на 77,62 г). Показатель среднесуточного прироста живой массы КРС в 2012 году по сравнению с 2010 годом практически не изменился. Из таблицы заметно увеличение урожайности практически всех культур. Так урожайность зерновых организации повысилась на 20,8% и составила в 2012 году 67,3 ц/га, сои - на 41% (26,6 ц/га), сахарной свеклы - на 85,9% (614,6 ц/га). Исключением является лишь кукуруза, где урожайность за рассматриваемый нами период снизилась на 64,4% и составила в 2012 году 15,2 ц/га. Незначительно снизилась урожайность подсолнечника - на 1,9%.

Оценить результаты деятельности организации позволяет таблица 4 (Приложение 4).

Рассматривая данную таблицу, следует отметить рост валовой продукции и денежной выручки значительный в 2010 году и незначительный в 2012 году. Показатель валовой продукции за три года возрос на 48,2% и составил в 2012 году 132330 тыс. руб., в т. ч. показатели валовой продукции растениеводства и животноводства выросли на 45,3 и 31,0% соответственно. На 33,2%, т. е на 12223 тыс. руб. за трехлетний период увеличился и валовой доход предприятия, причем значительное его увеличение произошло также 2011 году (на 11524 тыс. руб.). Соответственно повысился валовой доход от производства продукции растениеводства (на 72,1%) и животноводства (на 40,5%). Денежная выручка предприятия увеличилась за три года на 32494 тыс. руб., причем следует отметить структурное преобладание в общем объеме - выручки от продукции растениеводства. К итогу можно сказать об увеличении прибыли от реализации на 7641 тыс. руб. и прибыли отчетного периода предприятия на 4995 тыс. руб.

Проанализировать эффективность использования ресурсов позволяет таблица 5 (Приложение 5). Из данной таблицы следует заметить, что практически все показатели эффективности за рассматриваемый период возросли. Так показатели валовой продукции, валового дохода и прибыли на одного среднегодового работника увеличились на 54,5, 33,5 и 20,1% соответственно, т.е. на 44,01, 13,36 и 5,48 тыс. руб. Аналогично ведут себя показатели эффективности использования земельных ресурсов. Здесь при увеличении валовой продукции, валового дохода и прибыли предприятия величина сельскохозяйственных угодий практически не меняется. И потому мы видим увеличение рассматриваемых показателей соответственно на 652,85, 187,63 и 78,63 тыс. руб. Однако, если численность работников и величина земельных угодий за рассматриваемый период значительно не изменились, стоимость основных средств и сумма затрат предприятия заметно росли.

Тем не менее, изучая показатели эффективности использования основных средств предприятия нужно отметить их увеличение на 34,9, 8,5 и 2,2 тыс. руб. соответственно. Анализируя окупаемость затрат, следует заметить, что величина чистой прибыли предприятия на единицу затрат за три года увеличилась на 19,8%, т.е. на 5,1 тыс. руб., в то время как валового дохода - на 33,2% (т.е. на 12,3 тыс. руб.), валовой продукции - на 48,1% (т.е. на 43,2 тыс. руб.). Анализируя таблицу 5, следует обратить внимание на снижение окупаемости затрат в 2012 году по сравнению с 2011 годом. Несомненно, это негативная черта, т.к количество прибыли на единицу затрат за последний год снизилось на 9,5%. В целом, говоря об эффективности использования ресурсов хозяйства, следует заметить за рассматриваемый нами период повышение показателей эффективности использования трудовых, земельных и производственных ресурсов предприятия. Однако, анализируя показатели окупаемости затрат, мы видим их снижение, что является негативным фактором производственной деятельности предприятия.

Основываясь на рассмотренных данных, следует сказать, что ОАО "Восход" является средним сельскохозяйственным предприятием с широким профилем деятельности. Природно-климатические условия и качественные земельные ресурсы позволяют получать хорошие урожаи зерновых и технических культур, что в свою очередь, дает толчок развитию животноводства. На сегодняшний день финансовое состояние хозяйства можно оценить как нестабильное, т.к. последнее время стал наблюдаться незначительный спад производства основной продукции организации, в то время как вследствие инфляции и отсутствии переоценки основных средств информация о состоянии хозяйства искажается. Снижение окупаемости затрат в 2012 году также является тревожным фактором деятельности организации.

На данный момент перед руководством организации резонно встаёт вопрос о действительных финансовых возможностях предприятия и о возможности банкротства хозяйства и его предотвращения.

капитал платежеспособность инвестиционный рентабельность

3. Прогнозирование финансового состояния и диагностика банкротства

3.1 Прогнозирование финансового состояния

Прогнозирование финансового состояния предприятия основывается на целой системе показателей, характеризующих структуру источников формирования капитала и его размещения, равновесия между активами и источниками их формирования, эффективность и интенсивность использования капитала, платежеспособность и кредитоспособность предприятия, его инвестиционную привлекательность и т.д. С этой целью изучается динамика каждого показателя. В некоторых случаях составляется прогнозируемый отчет о прибылях и убытках. Динамику прибыли и рентабельности ОАО "Восход" мы можем проследить, анализируя таблицу 6 (Приложение 6).